近期,我部、税务总局和海关总署印发了《关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号,以下简称“第39号公告”),规定“自2019年4月1日至2021年12月31日,允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计10%,抵减应纳税额”。现就该规定适用《增值税会计处理规定》(财会〔2016〕22号)的有关问题解读如下:

生产、生活性服务业纳税人取得资产或接受劳务时,应当按照《增值税会计处理规定》的相关规定对增值税相关业务进行会计处理;实际缴纳增值税时,按应纳税额借记“应交税费——未交增值税”等科目,按实际纳税金额贷记“银行存款”科目,按加计抵减的金额贷记“其他收益”科目。

财政部会计司

2019年4月18日

为能准确及时掌握企业进项税额加计抵减的计提、抵减情况,个人建议增设“应交税费-进项税额加计抵减”会计科目,主要对进项税额加计抵减的计提、抵减情况进行核算,借方核算计算可抵减的进项税额,贷方核算本期抵减的进项税额,期末余额反映尚未抵减的可加计抵减进项税额,力争做到会计核算与增值税申报表保持一致。

例:

1、某A公司在2019年4月确认适用加计抵减政策,当月销售咨询服务,涉及销项税额30万元(税率6%),当月可抵扣的进项税额为28万元,那么4月加计抵减额和应纳税额应当如何计算?如何进行会计核算?

2、某A公司在2019年5月确认适用加计抵减政策,当月销售咨询服务,涉及销项税额24万元(税率6%),当月可抵扣的进项税额为20万元,那么5月加计抵减额和应纳税额应当如何计算?如何进行会计核算?

解:一、4月份的财税处理

1、4月的会计核算

(1)确认收入

借:应收账款 5 300 000

贷:主营业务收入 5 000 000

贷:应交税费-应交增值税(销项税额)300 000

(2)发生的成本(取得综合进项税额28万元)

借:管理费用 2 500 000

借:应交税费-应交增值税(进项税额) 280 000

贷:应付账款 2 780 000

(3)计算本月应纳增值税=30-28=2万元

借:应交税费-应交增值税(转出未交增值税)20 000

贷:应交税费-未交增值税 20 000

(4)确认可加计抵减的进项税额=28×10%=2.8万元

借:应交税费-进项税额加计抵减 28 000

贷:递延收益 28 000

(5)计算本月实际应纳增值税,实际可加计抵减进项税额2万元,余额0.8万元

A、冲减可抵减进项税额的分录

借:递延收益 20 000

贷:应交税费-进项税额加计抵减 20 000

B、实际应纳增值税的计算

借:应交税费-未交增值税 20 000

贷:其他收益 20 000

实际应纳增值税=2-2=0万元

期末编制资产负债表时将“应交税费-进项税额加计抵减”科目的余额0.8万元计入“其他流动资产”反映。

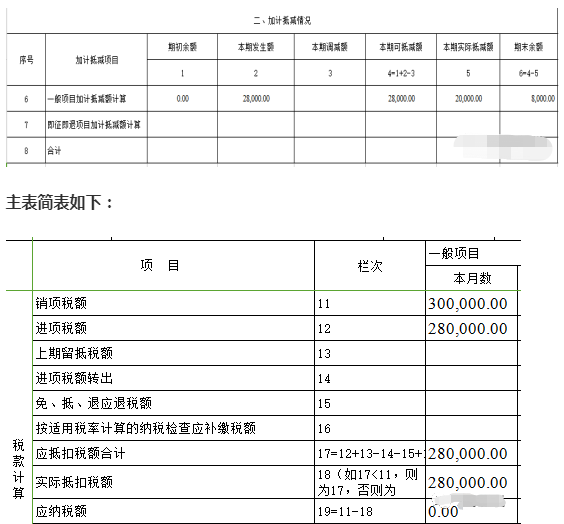

2、4月增值税申报表的填报

按照《关于调整增值税纳税申报有关事项的公告》(国家税务总局公告2019年第15号),依据加计抵减额计算公式和一般纳税人申报表填写说明,纳税人在4月的加计抵减额和应纳税额计算如下:

《增值税纳税申报表附列资料(四)》(以下称《附列资料(四)》)“二、加计抵减情况”“本期发生额”=当期可抵扣进项税额×10%=28×10%=2.8(万元)。

《附列资料(四)》“二、加计抵减情况”“本期可抵减额”=“期初余额” “本期发生额”-“本期调减额”=0 2.8-0=2.8(万元)。

由于主表第11栏“销项税额”-第18栏“实际抵扣税额”=30-28=2(万元)<《附列资料(四)》“二、加计抵减情况”“本期可抵减额”2.8万元,所以《附列资料(四)》“二、加计抵减情况”“本期实际抵减额”=“本期可抵减额”=2万元,期末余额0.8万元,与财务数据保持一致。

主表第19栏“应纳税额”=第11栏“销项税额”-第18栏“实际抵扣税额”-《附列资料(四)》“二、加计抵减情况”“本期实际抵减额”=30-28-2=0.00(万元)。

以上各栏次均为“一般项目”列“本月数”。

附表四填列如下:

二、5月份的财税处理

1、5月份的会计核

(1)确认收入

借:应收账款 4 240 000

贷:主营业务收入 4 240 000

贷:应交税费-应交增值税(销项税额)240 000

(2)发生成本(发生综合进项税额20万元)

借:管理费用 2 000 000

借:应交税费-应交增值税(进项税额) 200 000

贷:应付账款 2 200 000

(3)计算本月应纳增值税=24-20=4万元

借:应交税费-应交增值税(转出未交增值税)40 000

贷:应交税费-未交增值税 40 000

(4)确认可加计抵减的进项税额=20×10%=2万元

借:应交税费-进项税额加计抵减 20 000

贷:递延收益 20 000

(5)计算本月实际应纳增值税,因4万元>2.8万元,所以实际可加计抵减进项税额2.8万元,本期应纳增值税=4-2.8=1.2万无

A、冲减可抵减进项税额的分录

借:递延收益 28 000

贷:应交税费-进项税额加计抵减 28 000

B、实际应纳增值税的计算

借:应交税费-未交增值税 28 000

贷:其他收益 28 000

应纳增值税=4-2.8=1.2万元

C、实际支付金额的分录

借:应交税费-未交增值税 12 000

贷:银行存款 12 000

期末“应交税费-进项税额加计抵减”科目余额为0万元,与《增值税纳税申报表附列资料(四)》的数据保持一致。

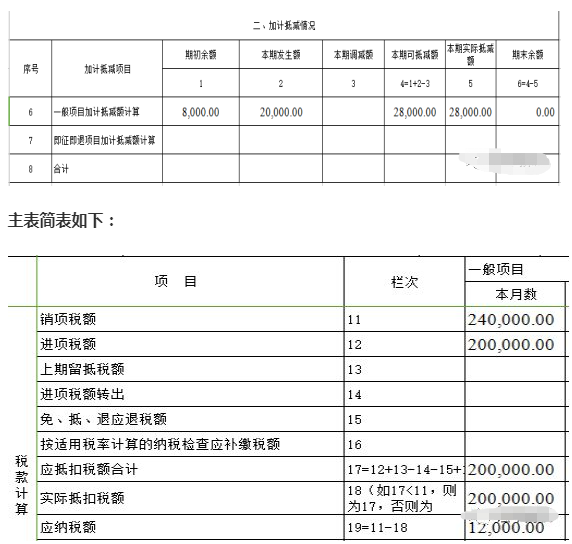

2、5月增值税申报表的填报

按照《关于调整增值税纳税申报有关事项的公告》(国家税务总局公告2019年第15号),依据加计抵减额计算公式和一般纳税人申报表填写说明,纳税人在4月的加计抵减额和应纳税额计算如下:

《增值税纳税申报表附列资料(四)》(以下称《附列资料(四)》)“二、加计抵减情况”“本期发生额”=当期可抵扣进项税额×10%=20×10%=2(万元)。

《附列资料(四)》“二、加计抵减情况”“本期可抵减额”=“期初余额” “本期发生额”-“本期调减额”=0.8 2-0=2.8(万元)。

由于主表第11栏“销项税额”-第18栏“实际抵扣税额”=24-20=4(万元)>《附列资料(四)》“二、加计抵减情况”“本期可抵减额”2.8万元,所以《附列资料(四)》“二、加计抵减情况”“本期实际抵减额”=“本期可抵减额”=2.8万元。

附表四填列如下:

上述会计核算方法避免了财务人员在进行增值申报时可能会造成数据查找的错乱,是比较规范,建议大家都能熟悉掌握。